Anfrage von Dr. med. G. A. in Z.: «In wenigen Jahren möchte ich in Pension gehen. Jetzt bin ich dabei, meine Pensionierung finanziell zu planen. Es sieht so aus, dass ich neben der AHV-Rente einen Teil des Pensionskassenkapitals als lebenslange Rente beziehen werde. Den Rest des angesparten Pensionskassenguthabens beziehe ich als Kapital. Der Kapitalbezug wird durch das in der gebundenen Säule 3a angesparte Kapital ergänzt. Insgesamt rechne ich mit einem Kapitalbezug von einer Million Franken aus meinen angesparten Vorsorgeguthaben in der Pensionskasse und der gebundenen Säule 3a. Wie wird dies steuerlich behandelt?»

Anfrage von Dr. med. G. A. in Z.: «In wenigen Jahren möchte ich in Pension gehen. Jetzt bin ich dabei, meine Pensionierung finanziell zu planen. Es sieht so aus, dass ich neben der AHV-Rente einen Teil des Pensionskassenkapitals als lebenslange Rente beziehen werde. Den Rest des angesparten Pensionskassenguthabens beziehe ich als Kapital. Der Kapitalbezug wird durch das in der gebundenen Säule 3a angesparte Kapital ergänzt. Insgesamt rechne ich mit einem Kapitalbezug von einer Million Franken aus meinen angesparten Vorsorgeguthaben in der Pensionskasse und der gebundenen Säule 3a. Wie wird dies steuerlich behandelt?»

Separate progressive Kaitalauszahlungssteuer mit privilegiertem Sondersatz

Die Kapitalbezüge aus der Pensionskasse und der gebundenen Vorsorgesäule 3a werden unabhängig vom übrigen Einkommen und dem Vermögen jährlich zu einem privilegierten Sondersatz berechnet. Für die Berechnung der Auszahlungssteuern zählen die Steuerbehörden alle Bezüge von Vorsorgeguthaben zusammen, die im selben Jahr getätigt werden, in den meisten Kantonen auch die Kapitalbezüge des Ehepartners. Die Steuersätze sind beim Bund und in den meisten Kantonen progressiv: Je höher also das ausbezahlte Kapital, desto höher der Steuersatz. Deshalb ist es von Vorteil, die Kapitalbezüge nach Möglichkeit auf mehrere Steuerperioden zu verteilen, um die Progression bei der Kapitalauszahlungssteuer zu brechen.

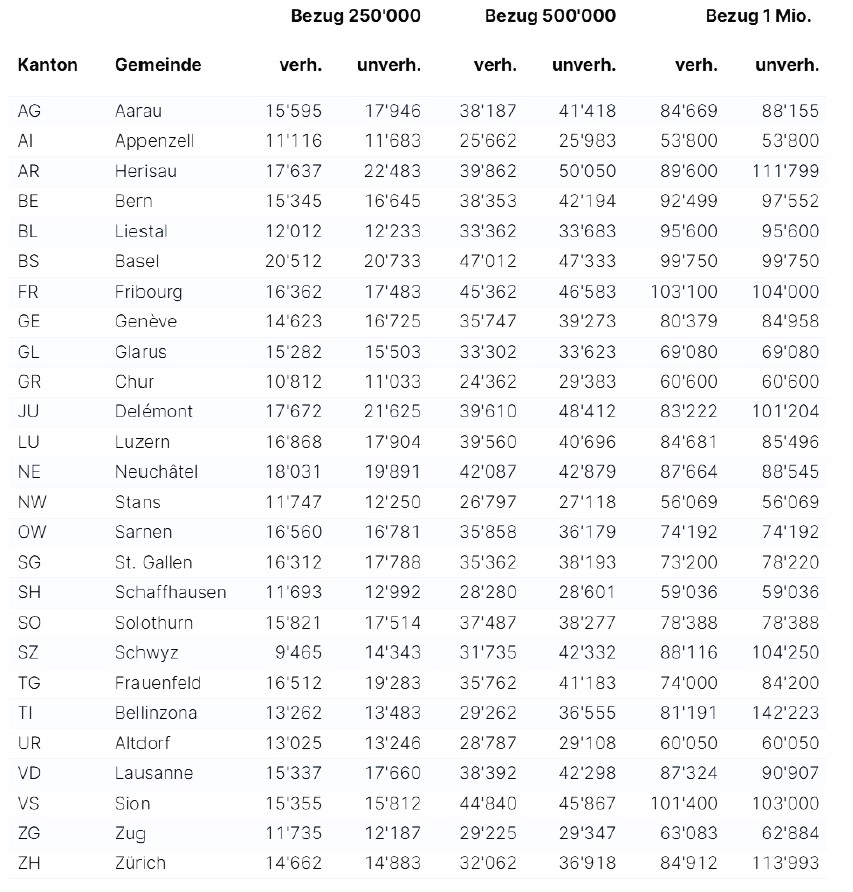

Erhebliche kantonale Unterschiede bei der Kapitalauszahlungssteuer

Die Kapitalauszahlungssteuer für Bund, Kanton und Gemeinde für einen Mann, der 2023 einen oder mehrere Kapitalbezüge getätigt hat oder noch tätigt, beläuft sich bei einem Gesamtbezug von 250'000 Franken oder 500'000 Franken oder eine Million Franken auf die folgenden Frankenbeträge:

Quelle: VZ VermögensZentrum