Gemäss der Bundesverfassung sollen die Renten aus AHV und Pensionskasse zusammen die Fortsetzung des gewohnten Lebensstandards ermöglichen. Dafür sollten mit den Altersrenten aus AHV und Pensionskasse mindestens 60 Prozent des letzten Lohnes vor der Pensionierung erreicht werden. Gemäss dem «VZ Pensionierungs-Barometer 2023» wird dieses Ziel jedoch nur noch ausnahmsweise bei Unternehmen mit besonders grosszügigen Vorsorgeplänen erreicht. Dem Grossteil der Pensionskassenversicherten droht nach der Pensionierung eine erhebliche Einkommenslücke. Das gilt namentlich für Personen mit höheren Einkommen.

Gemäss der Bundesverfassung sollen die Renten aus AHV und Pensionskasse zusammen die Fortsetzung des gewohnten Lebensstandards ermöglichen. Dafür sollten mit den Altersrenten aus AHV und Pensionskasse mindestens 60 Prozent des letzten Lohnes vor der Pensionierung erreicht werden. Gemäss dem «VZ Pensionierungs-Barometer 2023» wird dieses Ziel jedoch nur noch ausnahmsweise bei Unternehmen mit besonders grosszügigen Vorsorgeplänen erreicht. Dem Grossteil der Pensionskassenversicherten droht nach der Pensionierung eine erhebliche Einkommenslücke. Das gilt namentlich für Personen mit höheren Einkommen.

Dramatischer Rückgang der Pensionskassenrenten

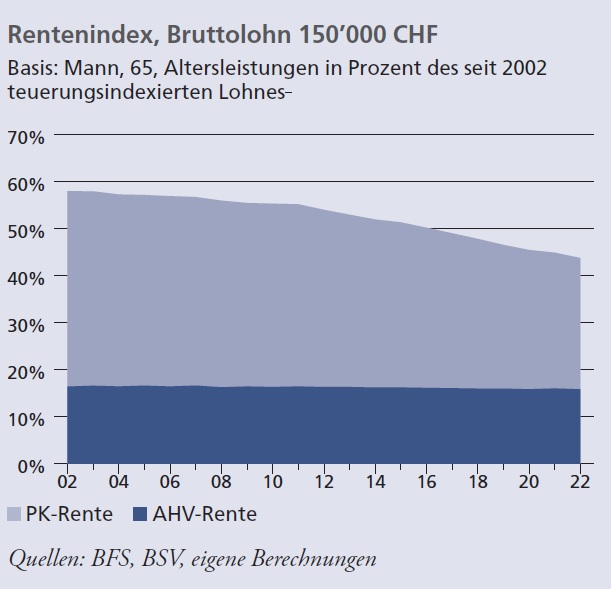

Laut dem «VZ Pensionierungs-Barometer 2023» erreichen namentlich Personen mit höheren Einkommen bei der Pensionierung nur noch selten eine kumulierte Altersrente aus AHV und Pensionskasse von 60 Prozent des letzten Lohnes vor der Pensionierung. Wie der teuerungsindexierte Rentenindex der Altersleistungen in Prozent von 2002 bis 2022 zeigt, ist die Einkommensersatzquote aufgrund der Altersrenten aus AHV und Pensionskasse bei einem Bruttolohn von 150'000 Franken von annähernd 60 Prozent im Jahr 2002 auf gerade noch 44 Prozent gesunken:

Vor allem die Renten aus der Pensionskasse sind in den vergangenen Jahren erheblich zurückgegangen. Da sie auf niedrige Zinsen und die Alterung der Schweizer Bevölkerung reagieren mussten, haben viele Pensionskassen die Umwandlungssätze gesenkt. Der Umwandlungssatz bestimmt, wie das angesparte Kapital in der Pensionskasse in eine jährliche Rente umgewandelt wird. Hat jemand beispielsweise bis zur Pensionierung eine Millionen Franken Vorsorgekapital angespart und der Umwandlungssatz beträgt fünf Prozent, erhält die Person eine jährliche Pensionskassenrente von 50’000 Franken.

Eigenverantwortliche private Altersvorsorge ist notwendiger denn je

Die «Neue Zürcher Zeitung» kommentiert den Befund des «VZ Pensionierungs-Barometer 2023» wie folgt: «Die Zahlen zeigen die Bedeutung des eigenverantwortlichen privaten Vermögensaufbaus.» Denn fast niemand ist in der Lage, nach dem Erwerbsleben mit weniger als die Hälfte des gewohnten Einkommens auszukommen. Deshalb muss man kräftig privat vorsorgen.

Wie man seine zu erwartende Altersrente aufbessern kann

Die fallenden Altersrenten kann man wie folgt aufbessern:

- Das Pensionskassenkapital wird mittels regelmässiger freiwilliger Pensionskasseneinkäufe, die man jeweils voll vom steuerbaren Einkommen abziehen kann, vergrössert. Dabei gilt es abzuklären, ob seine Pensionskasse mit höchster Wahrscheinlichkeit gesund ist und niemals saniert werden muss.

- Mi der steuerbegünstigten freiwilligen Vorsorgesäule 3a wird weiteres Vorsorgekapital aufgebaut.

- Mit einem möglichst gut eigenfinanzierten oder voll abbezahlten Eigenheim sollen die Wohnkosten nach der Pensionierung tief gehalten werden.

- Das freie Privatvermögen muss durch das laufende Sparen und mittels einer geschickten Geldanlage Schritt für Schritt so viel wie möglich vermehrt werden, damit der gewünschte Lebensstandard zusammen mit den Altersrenten und der Vorsorgesäule 3a bis ins hohe Alter gesichert ist.

- Mögliche zusätzliche Massnahme, zu der man allerdings kaum selbst etwas beitragen kann: Potenziell zu erwartende Erbschaften in die Finanzplanung miteinbeziehen.